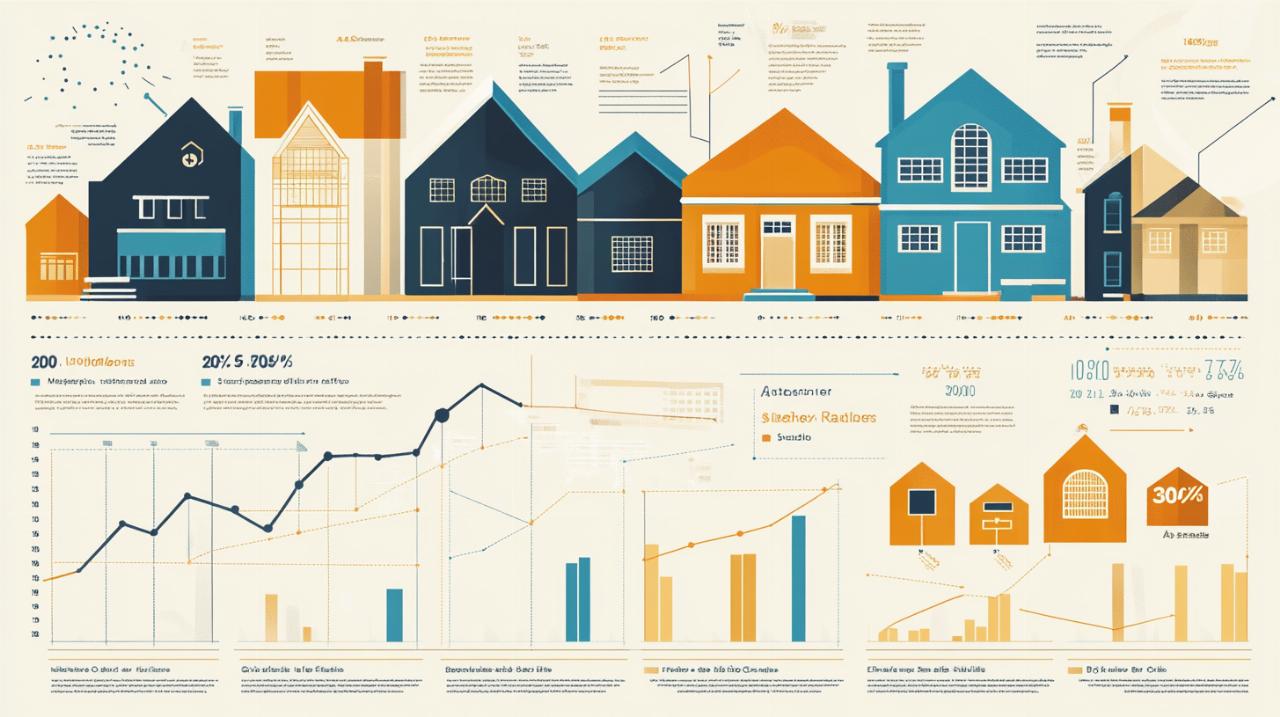

Évolution des taux immobiliers sur différentes durées

Analyse comparative des taux sur 7, 10 et 15 ans

L'examen des taux de crédit immobilier révèle des variations significatives selon la durée d'emprunt. Pour un prêt sur 7 ans, Immoprêt propose un taux de 2.60%, nettement inférieur au taux moyen du marché de 3.35%. Sur 10 ans, l'écart se resserre avec un taux Immoprêt de 2.80% contre une moyenne de 3.40%. Le prêt sur 15 ans affiche un taux Immoprêt de 3.20%, toujours avantageux face au taux moyen de 3.50%.

Un exemple concret illustre l'impact de ces taux : pour un emprunt de 200 000€ sur 15 ans à 3.2%, les mensualités s'élèvent à 1 460,48€. Le coût total du crédit atteint 62 886,83€, portant le montant total dû à 262 886,83€ hors frais annexes.

Tendances observées pour les prêts de 20, 25 et 30 ans

Les durées plus longues affichent une progression graduelle des taux. Sur 20 ans, Immoprêt propose 3.29% contre une moyenne de 3.60%. Pour 25 ans, le taux grimpe à 3.37%, restant compétitif face à la moyenne de 3.75%. Ces chiffres soulignent l'intérêt potentiel des prêts à plus courte durée pour optimiser le coût global du financement.

L'assurance emprunteur, élément clé du TAEG, s'établit en moyenne à 0.36%. Les emprunteurs peuvent réaliser des économies substantielles en comparant les offres, avec des réductions allant jusqu'à 70% sur l'assurance de prêt. Le choix de la durée d'emprunt influe directement sur le taux d'endettement, plafonné à 35% des revenus nets mensuels, un critère déterminant pour l'acceptation du dossier.

Avantages du prêt immobilier sur 15 ans

Équilibre entre mensualités et coût total du crédit

Le prêt immobilier sur 15 ans offre un équilibre optimal entre le montant des mensualités et le coût total du crédit. Avec un taux d'intérêt moyen de 3,50% selon les données récentes, cette durée d'emprunt permet de bénéficier de conditions avantageuses. Pour illustrer, un prêt de 200 000€ à 3,2% sur 15 ans entraîne des mensualités de 1 460,48€ et un coût total du crédit de 62 886,83€. Cette option permet ainsi de limiter le coût global du financement tout en maintenant des mensualités raisonnables.

Flexibilité et possibilités de renégociation

La durée de 15 ans pour un prêt immobilier offre une flexibilité appréciable. Elle permet d'envisager une renégociation si les taux du marché baissent significativement. Actuellement, il est conseillé de considérer une renégociation pour les prêts dont le taux dépasse 4,20%. De plus, cette durée moyenne facilite l'adaptation du plan de remboursement en fonction de l'évolution de la situation financière de l'emprunteur. Les banques proposent généralement des taux attractifs pour cette durée, comme en témoigne le taux Immoprêt de 3,20%, inférieur au taux moyen du marché.

Pour optimiser votre projet immobilier, n'hésitez pas à utiliser un comparateur de crédits immobiliers. Cela vous permettra d'obtenir les meilleures offres et de bénéficier de conseils personnalisés. N'oubliez pas que l'apport personnel joue un rôle important dans l'obtention d'un prêt, les banques attendant généralement un minimum de 10% du montant total. Enfin, pensez à l'assurance de prêt, un élément clé du financement, sur laquelle vous pouvez réaliser jusqu'à 70% d'économies en comparant les offres.

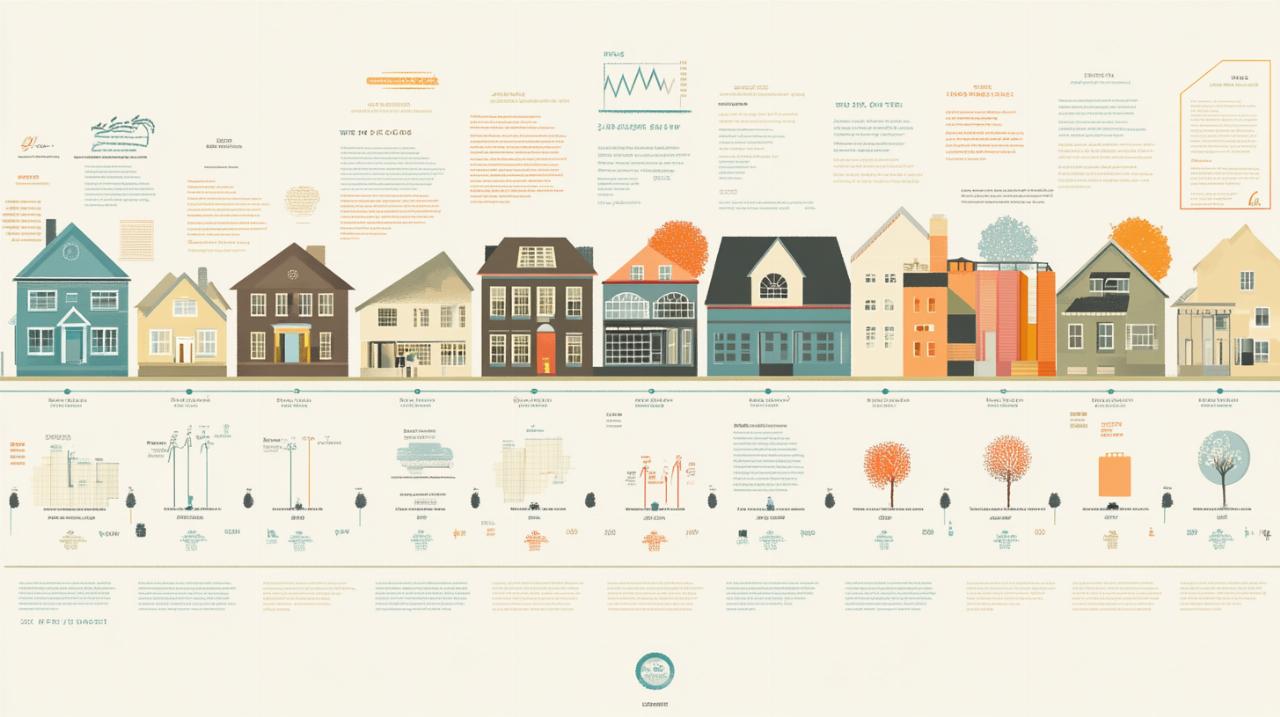

Optimisation du financement immobilier

L'historique des taux immobiliers sur les durées de 7, 10, 15, 20, 25 et 30 ans révèle que le prêt à taux fixe sur 15 ans se positionne comme une option avantageuse. Les données actuelles montrent des taux attractifs, avec Immoprêt proposant 3.20% sur 15 ans, comparé à un taux moyen de 3.50% sur le marché.

Rôle de l'apport personnel dans l'obtention d'un meilleur taux

Un apport personnel conséquent joue un rôle clé dans l'obtention de conditions de crédit favorables. Les banques attendent généralement un apport d'au moins 10% du montant total. Cet effort financier initial peut permettre de négocier un taux d'intérêt plus avantageux, réduisant ainsi le coût total du crédit immobilier sur la durée.

Importance du taux d'endettement dans le choix de la durée

Le taux d'endettement, plafonné à 35% des revenus nets mensuels, influence directement la durée du prêt. Un emprunt sur 15 ans peut offrir un équilibre optimal entre des mensualités gérables et un coût total maîtrisé. Par exemple, pour un prêt de 200 000€ à 3.2% sur 15 ans, les mensualités s'élèvent à 1 460,48€, pour un coût total de 62 886,83€ hors assurance.

Pour optimiser votre financement, n'hésitez pas à utiliser un comparateur de crédits immobiliers. Les avis clients, comme ceux sur Trustpilot (4.8/5 sur 5326 avis), peuvent guider votre choix de courtier. Certains organismes proposent des économies substantielles sur l'assurance de prêt (jusqu'à 70%) et le rachat de crédits (jusqu'à 60% sur les mensualités), éléments à prendre en compte dans votre stratégie de financement.

Outils et ressources pour choisir son prêt immobilier

Le choix d'un prêt immobilier nécessite une analyse approfondie des options disponibles. Plusieurs outils et ressources peuvent vous aider à prendre la meilleure décision pour votre financement.

Utilisation des comparateurs en ligne pour trouver le meilleur TAEG

Les comparateurs en ligne sont des outils précieux pour évaluer les offres de crédit immobilier. Ils permettent de comparer les TAEG (Taux Annuel Effectif Global) proposés par différentes banques. Par exemple, certains prêteurs offrent des taux attractifs comme 3,20% sur 15 ans ou 3,29% sur 20 ans. Un comparateur peut vous aider à identifier ces offres avantageuses.

Valeur des avis clients et du Trustpilot dans la sélection des agences

Les avis clients jouent un rôle essentiel dans le choix d'une agence de crédit. Trustpilot est une plateforme fiable pour consulter ces retours d'expérience. Par exemple, certaines agences affichent une note de 4.8/5 sur plus de 5000 avis, ce qui témoigne d'un haut niveau de satisfaction client. Ces évaluations peuvent vous guider vers des prestataires de confiance pour votre prêt immobilier.

Pour optimiser votre recherche, prenez en compte des éléments tels que le taux d'intérêt, la durée d'emprunt, et le coût total du crédit. N'oubliez pas d'examiner les options d'assurance de prêt, qui peuvent représenter des économies significatives. Certaines agences proposent jusqu'à 70% d'économies sur l'assurance emprunteur.

Enfin, soyez attentif aux engagements des agences, comme des délais de réponse rapides ou des accords de principe sous 7 jours, qui peuvent faciliter votre processus d'obtention de prêt immobilier.